eBlog : Obstacles fiscaux sur le chemin vers plus d'e-mobilité dans les entreprises

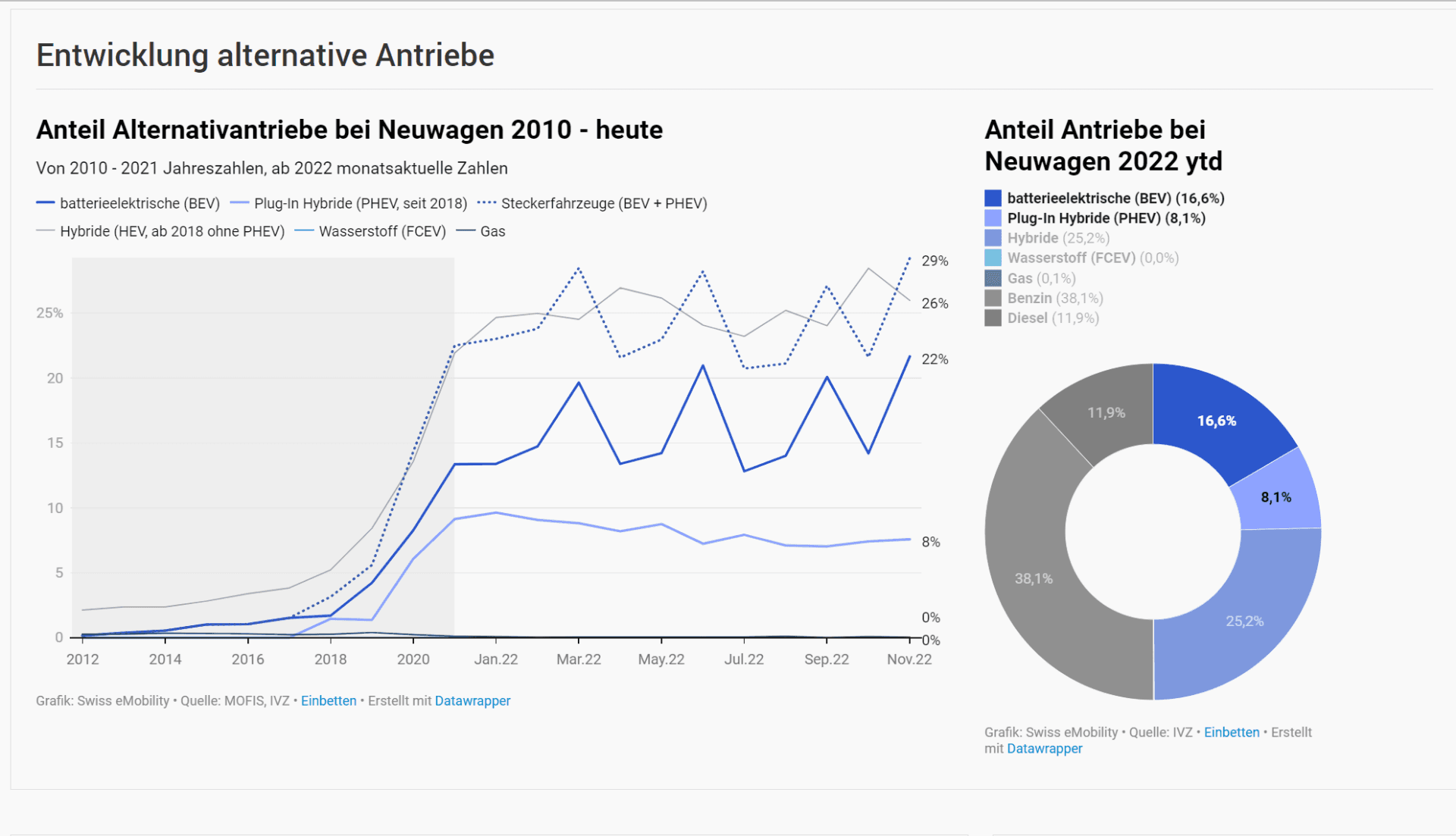

La mobilité durable doit être encouragée par tous les moyens. La « feuille de route pour l'électromobilité 2025 » est le chemin souvent cité. Elle vise à aider l'#électromobilité en Suisse à percer et poursuit trois objectifs ambitieux : 50 % de véhicules à brancher parmi les nouvelles immatriculations, 20 000 stations de recharge accessibles au public, et un chargement convivial à domicile, au travail et en déplacement. Voilà pour la théorie. Mais qu'en est-il de la pratique ?

Texte : Balz Eggenberger, paru dans "à propos de la flotte" le 18.07.2022

Les voitures de société pourraient contribuer de manière significative aux objectifs de la feuille de route sur l’électromobilité 2025, car elles représentent environ 30 % des nouvelles immatriculations pour de nombreuses marques. Actuellement, les employés prêts à passer à un véhicule électrique sont pénalisés. À mon avis, le sujet n'a pas encore été pleinement réfléchi. Les conditions cadre pour les entreprises et les employés doivent également être réunies afin que les objectifs ambitieux puissent être atteints. Mais c'est précisément sur ces conditions cadre qu'il reste encore de grands obstacles sur la voie vers davantage de véhicules électriques. À l'aide de trois thèmes fiscaux concrets, nous souhaitons illustrer ci-dessous où se trouvent de telles faiblesses et où nous voyons des besoins d'action.

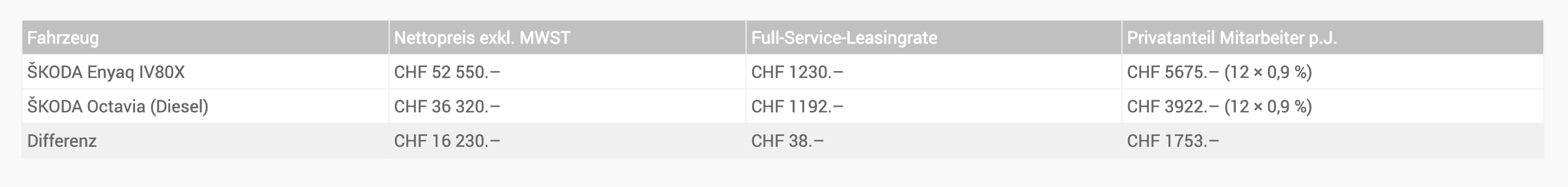

Thème 1 : Les prix d'achat plus élevés des véhicules électriques entraînent une part privée plus élevée (imposable) pour les employés :

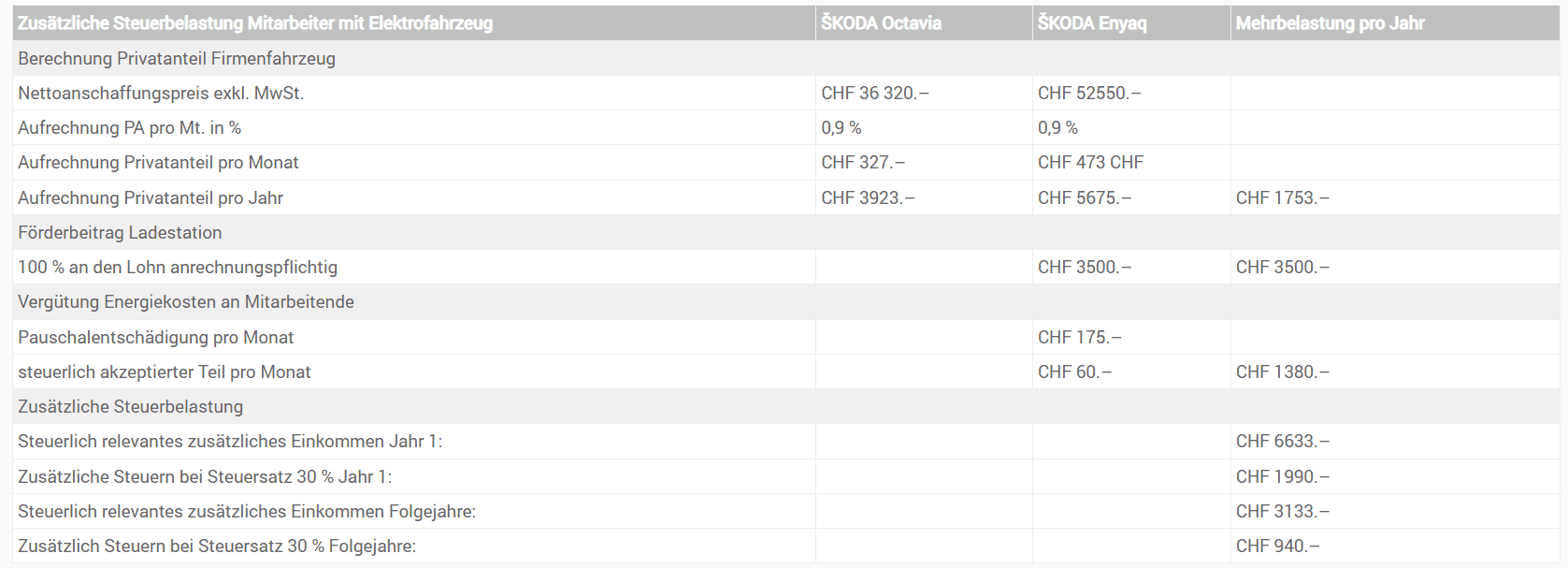

Dans diverses entreprises, les employés ayant droit à une voiture de société peuvent choisir parmi un certain nombre de véhicules prédéfinis (c'est-à-dire définis à l'avance) en fonction de leur niveau. Dans la plupart des cas, les prix des véhicules sélectionnables dotés de moteurs à combustion se situent dans une fourchette similaire. Si ces employés se voient maintenant proposer un véhicule approprié à moteur électrique, celui-ci est souvent beaucoup plus cher au prix d'achat. Voici un exemple (voir graphique 1). Dans cet exemple, le prix d'achat net de la Skoda Enyaq est de CHF 52'550.- contre CHF 36'320.- pour la Skoda Octavia. Cependant, les coûts totaux réels restent dans la même fourchette. Ainsi, le loyer mensuel en service complet de la Skoda Enyaq est de CHF 1'230.- et celui de la Skoda Octavia est de CHF 1'192.-. Du point de vue de l'entreprise, il est donc logique de promouvoir les véhicules à moteur électrique malgré les prix d'achat plus élevés. Dans la plupart des cas, le passage à un tel véhicule est neutre en termes de coûts pour l'entreprise ou conduit même à des économies à moyen et long terme.

Mais quelle est la situation de l'employé ? Pour l'employé, la part privée est pertinente, car elle doit être indiquée dans le certificat de salaire pour un véhicule de société (actuellement 0,9 % par mois du prix d'achat net hors TVA). Pour le véhicule de société à moteur à combustion, la Skoda Octavia, l'employé se voit imputer une part privée de 0,9 % de 36'320.- = CHF 326.88 par mois, tandis que pour le véhicule électrique équivalent, 0,9 % de 52'550 = CHF 472.95 par mois lui est facturé. Cela représente une différence de CHF 1'753.- par an. Des revenus qui doivent également être imposés par l'employé lors de la transition. Dans la situation actuelle, les employés « désireux de changer » qui optent pour un véhicule électrique durable sont donc « punis » par des impôts plus élevés. Cela déplaît à de nombreux employés et peut entraîner une adoption de la mobilité électrique plus lente que prévu. Le passage à un véhicule électrique est également associé à d'autres inconvénients pour l'employé : par exemple, la nécessité de recharger régulièrement, des temps d'attente indésirables lors de la recharge pendant les heures de travail, des contraintes d'autonomie, etc. Il serait souhaitable que les employés « désireux de changer » n'aient pas non plus d'inconvénient fiscal. Divers États européens ont depuis longtemps reconnu ce problème et ont donc considérablement réduit les parts privées pour les véhicules électriques.

Thème 2 : L'employé doit acheter autant d'électricité que possible à un tarif réduit la nuit, c'est pourquoi une subvention pour une station de recharge près du domicile de l'employé est judicieuse du point de vue de l'entreprise.

L'introduction des véhicules électriques pose de nouveaux problèmes pour les entreprises. Les véhicules ont besoin d'énergie pour « rouler ». Pour les véhicules à moteur à essence ou à diesel, l'employé dispose généralement d'une carte de carburant. Les achats de carburant (sauf ceux effectués pendant les vacances) sont alors directement réglés par l'entreprise. Ce processus est ainsi fiscalement accepté et ne suscite généralement pas de discussions avec l'autorité fiscale. Mais qu'en est-il des véhicules à propulsion électrique ? Ici, la situation est un peu plus complexe. Les coûts de l'électricité varient considérablement selon le lieu de consommation (par exemple, +/- 20 – 25 Rp au domicile, +/- 45 – 80 Rp aux stations de recharge publiques). En général, il est avantageux d'acheter de l'électricité sur le lieu de travail ou à domicile la nuit avec un tarif réduit. Le chargement public est cher à très cher, en particulier aux stations de recharge rapide. Pour des raisons de coût (du point de vue de l'entreprise), le chargement aux stations publiques devrait donc être évité autant que possible. Pour cette raison, une station de recharge au domicile de l'employé est extrêmement judicieuse du point de vue de l'entreprise. Cela est d'autant plus vrai pour les employés de terrain qui ne peuvent pas ou seulement de manière irrégulière bénéficier d'électricité bon marché sur leur lieu de travail. Plus l'électricité peut être consommée à domicile et/ou sur le lieu de travail, moins les coûts d'électricité sont élevés pour l'entreprise.

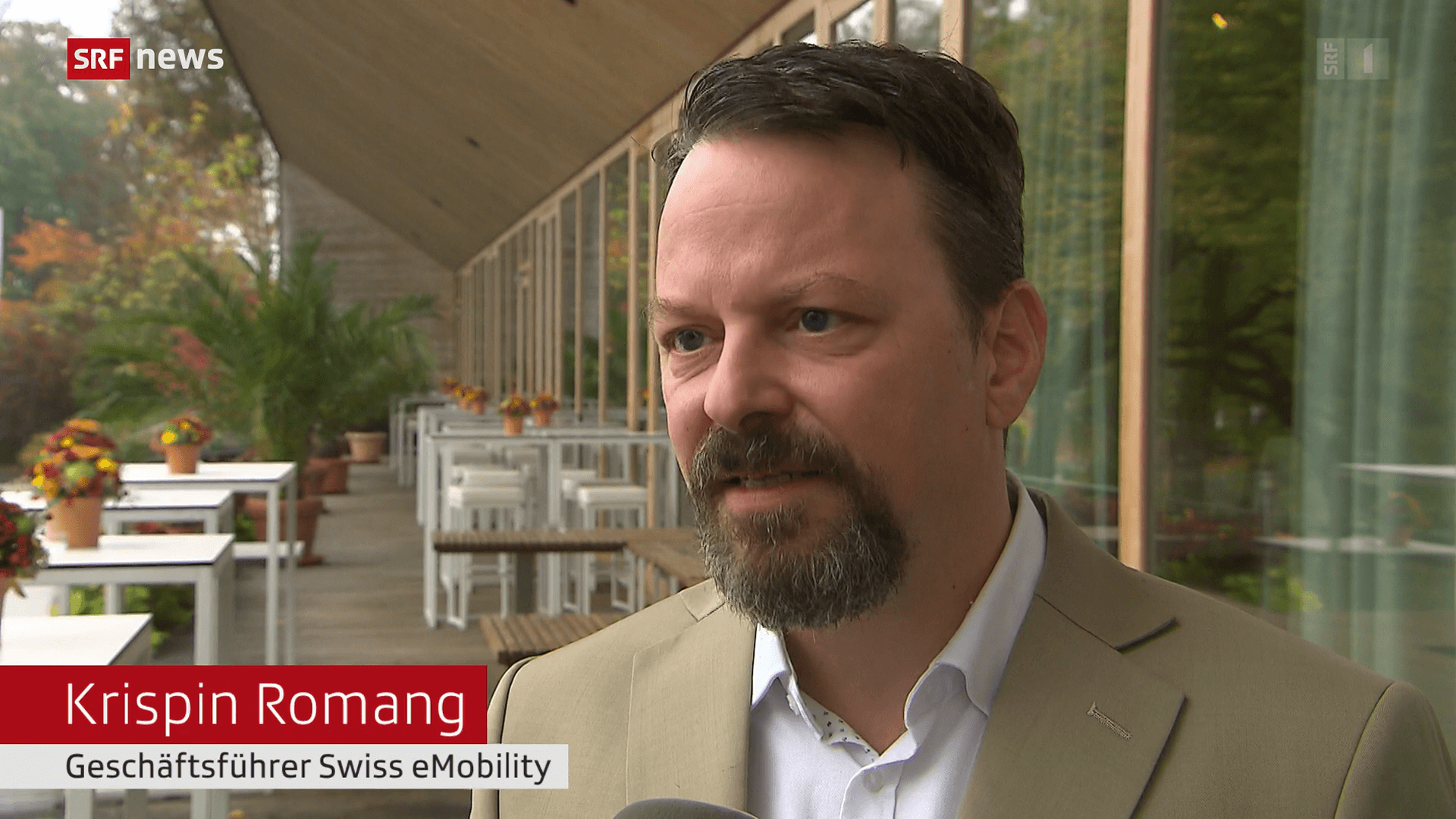

« Actuellement, les employés qui sont prêts à passer à un véhicule électrique sont pénalisés. »

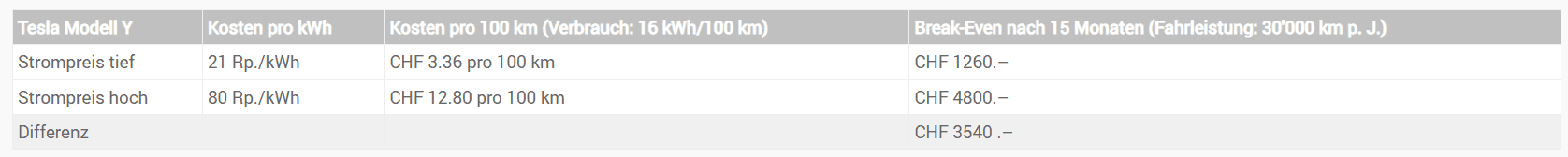

Selon l'étude de marché actuelle sur la Politique automobile de fleetcompetence Europe, plus de 40 % des entreprises interrogées ont l'intention de promouvoir les stations de recharge. À cette fin, l'entreprise rembourse à l'employé jusqu'à un montant maximum (souvent jusqu'à 3'500 CHF) les frais réels engagés pour l'achat et l'installation d'une station de recharge privée à son domicile. Comme le montre l'exemple de « Tesla », cette mesure incitative a du sens pour l'entreprise dans tous les cas. Les coûts supplémentaires peuvent généralement être amortis en peu de temps grâce aux coûts d'électricité réduits (dans l'exemple de Tesla en 15 mois, voir graphique 2). Cette mesure incitative assure que l'employé a la possibilité de charger son véhicule électrique à bas coût pendant la nuit (donc sans « utiliser du temps de travail »). Pour l'employé, une telle approche est également judicieuse, à condition qu'une installation de la station de recharge soit réalisable en fonction de la situation de logement. Bien sûr, la question se pose également de savoir dans quelle mesure le soutien à la station de recharge entraîne des conséquences fiscales pour l'employé. Une clarification auprès de l'autorité fiscale a révélé que le soutien à une station de recharge privée a bel et bien des conséquences fiscales. Selon l'autorité fiscale, l'installation d'une « station de recharge pour véhicules électriques » est considérée comme une valeur immobilière, car la station est fixée au bâtiment. Lors de la première installation, cela constitue donc, selon l'avis de l'autorité fiscale, des coûts d'investissement. Le paiement d'une station de recharge par l'employeur constitue donc, du point de vue de l'autorité fiscale, un revenu heureux à 100 %. Selon la situation de logement, la station de recharge peut être déduite de l'impôt sur la plus-value en cas de vente éventuelle. Cette déduction ne fonctionne cependant que si l'employé est également propriétaire de la propriété. Cela ne sera probablement pas le cas dans certaines situations. Ainsi, cette mesure incitative, qui est judicieuse du point de vue de l'entreprise, entraîne également une charge fiscale supplémentaire pour l'employé. Cela entrave considérablement un élément important de la mobilité électrique, à savoir la création d'infrastructures de recharge privées.

Exemple Tesla Modèle Y 75 : consommation 16 kWh pour 100 km / point d'équilibre contribution de subvention station de recharge après 15 mois.

Thème 3 : Pour le véhicule électrique, l'entreprise rembourse à l'employé les coûts totaux des approvisionnements d'électricité, tout comme pour l'approvisionnement en essence ou en diesel pour les véhicules à moteur à combustion.

Il existe différentes possibilités de calculer les coûts d'électricité à domicile, sur le lieu de travail et aux stations de recharge publiques pour les véhicules à propulsion électrique : - un calcul effectif - un calcul via des frais ou - un calcul forfaitaire Le calcul effectif des coûts d'électricité est actuellement très compliqué pour diverses raisons et difficile à mettre en œuvre pour certains employés. À domicile, une station de recharge avec module de communication devrait absolument être installée. Mais c'est un souhait irréaliste qui n'est pas souvent réalisable en pratique. Par exemple, s'il existe déjà une infrastructure de chargement dans un immeuble à appartements, il est généralement impossible d'installer un système supplémentaire. L'employé peut alors cependant bénéficier d'électricité bon marché, mais un calcul effectif n'est dans ce cas généralement pas possible. En alternative au système de calcul effectif, un calcul des approvisionnements d'électricité sous forme de « frais effectifs » est possible. Mais encore une fois, le domicile de l'employé pose souvent un problème : la consommation d'électricité à domicile devrait dans de nombreux cas être « estimée » ou calculée manuellement, car il est souvent difficile ou trop coûteux de déterminer la consommation d'électricité et les coûts réels du véhicule électrique en détail. Nous ne pensons pas non plus qu'il sera possible à court terme de calculer simplement les approvisionnements d'électricité effectifs à domicile avec un effort raisonnable. Les coûts de l'électricité varient considérablement à l'échelle nationale et changent également selon l'heure de la journée. Un autre inconvénient du système de « remboursement de frais » est le manque d'incitation à éviter autant que possible les stations de recharge rapide coûteuses.

« L'acceptation des véhicules électriques dans les entreprises est un élément clé pour augmenter la part de la mobilité électrique dans la société. »

Par conséquent, dans la situation actuelle, il est le plus judicieux pour les entreprises de rembourser tous les achats d'électricité (à domicile, sur le lieu de travail et aux stations de recharge publiques) de manière forfaitaire. Nos calculs montrent qu'un tarif au kilomètre de +/- 30 Rp par kWh est très juste, à condition qu'une station de recharge privée puisse être installée au domicile de l'employé ou que l'employé puisse acheter de l'électricité à un prix équitable (< 30 Rp) dans l'entreprise. Pour 30 000 kilomètres par an, la consommation effective dépend du véhicule électrique et est d'environ +/- 6 000 kWh par an (pour une consommation moyenne de 20 kWh pour 100 km). Cela signifierait, pour un employé parcourant 30 000 kilomètres par an, que pour tous les achats d'électricité (à domicile, en déplacement et sur le lieu de travail) il recevrait un total de 1'800 CHF par an (ou 150 CHF par mois) pour couvrir ses coûts d'électricité effectifs. Dans le système de calcul forfaitaire, l'employé paie effectivement pour l'approvisionnement en électricité avec une carte de recharge privée sur son lieu de travail.

Il en va de même pour les coûts d'électricité en déplacement aux stations de recharge publiques (y compris les stations de recharge rapide). Ici aussi, la question se pose de savoir comment l'acceptation fiscale de cette réglementation forfaitaire des coûts d'électricité sensée est. Avec un certain étonnement, nous avons récemment découvert qu'il en résulte également un désavantage fiscal pour l'employé. La nouvelle proposition des normes présentée par la Conférence suisse des impôts contient le passage supplémentaire suivant au point 2.5. Contrôle des véhicules de service : « Si un véhicule électrique est mis à la disposition des employés, une compensation forfaitaire mensuelle maximale de 60 CHF peut être versée pour la charge du véhicule au domicile de l'employé. Cette somme forfaitaire couvre tous les coûts de consommation d'électricité privée associés au véhicule électrique. Le montant forfaitaire versé est déclaré dans le certificat de salaire sous la rubrique 13.2.3 avec la mention "Remboursement d'électricité E-Véhicule". Les frais forfaitaires approuvés ne sont pas soumis à une éventuelle retenue d'impôt à la source. » L'analyse de fleetcompetence a révélé que l'approche de la SSK ne fait actuellement pas de distinction entre si le kilométrage est de nature privée ou professionnelle. Cela, car selon les informations de l'autorité fiscale, de telles clarifications ne peuvent simplement pas être mises en œuvre dans le cadre des déclarations fiscales en masse. Selon les directives actuelles, donc tout paiement supérieur à 60 CHF par mois devrait également être déclaré comme revenu dans le certificat de salaire. De notre point de vue, cela constitue un autre désavantage pour les employés avec des véhicules électriques par rapport à ceux équipés de véhicules à moteur à combustion. Pour le remboursement des coûts de carburant, aucune réglementation semblable n'est connue. Dans ce cas, tous les coûts pour les trajets privés et professionnels sont généralement acceptés par l'autorité fiscale (à l'exception des acquisitions de carburant pendant les vacances). La distinction entre coûts d'électricité et coûts de carburant est donc totalement incompréhensible et représente un autre obstacle sur le chemin politiquement souhaité vers plus de mobilité électrique.

Conclusion

L'acceptation des véhicules électriques dans les entreprises est un élément important pour augmenter la part de la mobilité électrique dans la société. Chaque véhicule utilisé à des fins professionnelles exerce en effet un effet de « rayonnement » sur la famille, le cercle d'amis de l'utilisateur et contribue à une acceptation accrue d'une mobilité automobile durable. Cela ne sera cependant possible que si la mobilité électrique est soutenue de manière crédible par les entreprises dans un avenir proche. Il est donc impératif que les conditions fiscales soient également adaptées en conséquence pour soutenir l'adoption de la mobilité électrique plutôt que de la pénaliser.

Il ne peut tout de même pas être question que les employés souhaitant changer de véhicule doivent accepter des inconvénients fiscaux considérables lors du choix d'un véhicule électrique. Nous aimerions quantifier ces inconvénients par un exemple : dans cet exemple, nous comparons la différence de la comptabilité fiscale pour un véhicule à motorisation conventionnelle (Skoda Octavia) par rapport à la comptabilité pour un véhicule électrique (Skoda Enyaq, voir graphique 4). Le seul pourcentage privé devant être déclaré dans le certificat de salaire pour le véhicule électrique est de CHF 1'753.- par an, en raison du prix d'achat plus élevé. De plus, pour le véhicule électrique, le montants de l'entreprise pour l'achat et l'installation d'une station de recharge (CHF 3'500.-) doit également être déclaré comme salaire. La compensation forfaitaire pour les consommations d'électricité doit également être imposée. Cela concerne concrètement le montant qui dépasse la compensation forfaitaire d'électricité fiscalement acceptée de CHF 60.- par mois.

Cela représente en CHF (175.- ./. 60.-) x 12 = CHF 1'380.-. Selon nos calculs, le revenu imposable de l'employé augmente ainsi de CHF 6'633.- la première année après l'installation de la station de recharge à son domicile, alors que dans les années suivantes, la différence de comptabilité avec le véhicule à motorisation conventionnelle est encore de CHF 3'133.- (plus aucune comptabilité de la station de recharge). Avec un taux d'imposition supposé de 30 %, le passage à un véhicule électrique coûterait donc à l'employé CHF 1'990.- la première année, puis encore environ CHF 940.- chaque année. Les employés prêts à aider l'entreprise à réduire son empreinte CO2 sont donc actuellement « punis » par des impôts plus élevés. De notre point de vue, c'est erroné. Nous pensons que ces conditions fiscales désavantageuses doivent être corrigées de toute urgence. Sinon, il pourrait, pour des raisons compréhensibles, falloir beaucoup plus de temps avant que les conducteurs concernés de véhicules de société ne soient disposés à apporter une contribution personnelle aux objectifs de la feuille de route de la mobilité électrique 2025.

Inconvénients fiscaux des employés lors du passage à un véhicule électrique.